Фундаментальный анализ рынка в трейдинге

Фундаментальный анализ фондового рынка считается сложным инструментом. С его помощью заработали свои капиталы такие известные инвесторы, как Джордж Сорос и Уоррен Баффетт. В этой статье мы расскажем о том, что такое фундаментальный анализ на рынке Форекс, какие методы и инструменты использовать и как применять их в трейдинге.

Что такое фундаментальный анализ рынка?

Фундаментальный анализ на рынке Форекс – методика прогнозирования изменения цен в будущем на основе данных, событий и фактов, не имеющих непосредственного отношения к ценовым графикам. Данные события и факты называются фундаментальными факторами экономики. Среди них:

- экономические показатели, например, ключевые ставки центробанков, изменение ВВП, уровень инфляции или дефляции, занятость;

- перспективы экономики;

- политические факторы;

- новости и слухи;

- сезонные факторы;

- корреляция отраслей;

- экономические и другие циклы.

Главная цель фундаментального анализа – выявление максимального количества влияющих переменных и определение справедливой цены, к которой будет стремиться рынок.

Фундаментальный и технический анализ рынка — в чем разница?

Фундаментальный и технический анализ (ФА и ТА) принципиально отличаются подходом к построению прогнозов. Первый базируется на глубоком изучении финансово-хозяйственного состояния как самого объекта анализа, так и среды вокруг него. Второй оценивает изменения цены, объемов торгов и всего, что связано с этими показателями в виде множества индикаторов.

Фундаментальный анализ позволяет выявить справедливую цену активов и понять, насколько они недооценены или переоценены в текущий момент времени. Ключевая цель технических методов — выявление трендов и паттернов, удобных моментов для открытия и закрытия сделки.

Различия есть и во временных рамках. Фундаментальный анализ подходит для долгосрочных инвестиций, тогда как технический ориентирован на заключение краткосрочных и среднесрочных сделок.

Компоненты фундаментального анализа

Фундаментальный анализ состоит из трех основных компонентов:

- общеэкономический;

- исследование отрасли;

- оценка деятельности отдельных компаний.

Методы финансового анализа: "сверху — вниз" (Top-down) и "снизу — вверх" (Bottom-up)

Различают два основополагающих подхода к фундаментальному анализу на рынке Форекс:

- нисходящий;

- восходящий.

Рассмотрим каждый из них подробнее.

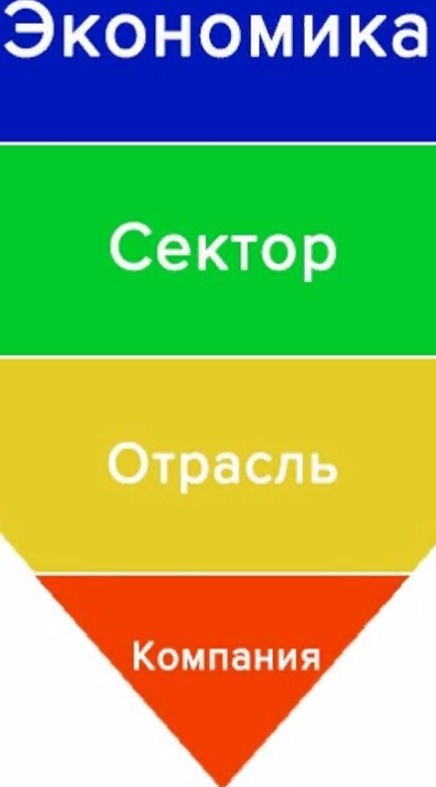

Фундаментальный анализ "сверху — вниз" (Top-down)

На схеме выше видно — подход предлагает начать с оценки экономического состояния в рамках мировой экономики и экономики отдельного государства. Обычно здесь изучаются показатели ВВП, инфляция, ключевая ставка, корреляция изменений разницы курсов валют.

Сделав оценку на макроуровне, инвестор переходит к анализу конкретных секторов выбранной экономики и отраслей. На основе изучения отбираются наиболее перспективные направления. Завершающий этап — фундаментальный анализ акций отдельных компаний.

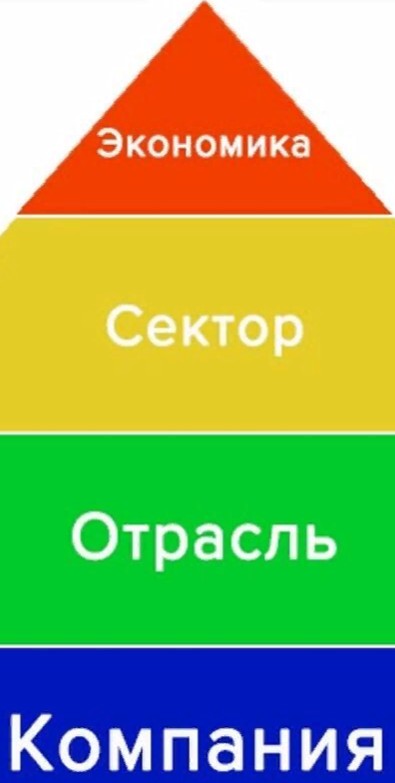

Фундаментальный анализ "снизу — вверх" (Bottom-up)

Посмотрев на рисунок выше, вы уже догадались, что подход “снизу – вверх” — исследование в обратном порядке: сначала анализ условных ценных бумаг, затем целевой отрасли, сектора выбранных активов. На последнем этапе изучают макроэкономические факторы, имеющие отношение к выбранным компаниям.

Сторонники схемы “снизу – вверх” обычно исходят из того, что отдельные ценные бумаги могут работать лучше, чем отрасль и, тем более, сектор в целом. Инвесторы тщательно углубляются в деятельность каждой компании для более выгодных вложений.

Количественный и качественный фундаментальный анализ

Количественный фундаментальный анализ — это исследование рынка ценных бумаг на основе статистических и финансовых данных и других показателей, которые можно измерить. Его часто используют в алгоритмических торговых стратегиях, управлении рисками и оценке кредитных портфелей.

Качественный анализ не связан с вычислениями и базируется на субъективных данных — политические и экономические отношения стран, корпоративная культура, ожидания потребителей, репутация бренда, корреляционные взаимосвязи различных процессов и паттернов поведения. Например, трейдеру может нравиться продукция компании, как в случае с Apple, или харизма ее владельца, как в случае с Tesla.

Ключевые показатели эффективности

Точного алгоритма оценки экономических факторов не существует. Но можно выделить определенные фундаментальные индикаторы — ключевые показатели эффективности. Вот некоторые из них:

- показатель ROE:

- коэффициент P/E;

- бета коэффициент – Beta (β);

- прибыль на акцию (EPS);

- цена/балансовая стоимость – (P/B Ratio);

- коэффициент PEG;

- коэффициент P/S;

- коэффициент дивидендных выплат;

- дивидендная доходность.

Все они отражают информацию о тех или иных экономических процессах. Сопоставив эти факторы, инвестор получает картину о состоянии компании или отрасли и тем самым уменьшает риски заключения убыточной сделки.

Показатель ROE - рентабельность капитала (ROE - Return on Equity)

Рентабельность собственного капитала – один из базовых показателей фундаментального анализа. Он определяет, насколько эффективно компания использует капитал своих акционеров. ROE вычисляется путем деления собственного капитала на чистую прибыль компании по формуле:

ROE = Net_Income/Equity * 100%,

где:

- Net_Income – чистая прибыль;

- Equity – собственный капитал.

Например, если в текущем году было заработано 10 млн евро, а капитал составляет 100 млн, то рентабельность капитала будет равняться:

ROE = 10 000 000/100 000 000 * 100% = 10%.

Эта характеристика полезна при сравнении участников одной отрасли или динамики изменения ROE за несколько лет. Сравнивать же компании из разных отраслей по данному показателю не имеет смысла — специфика рынка оказывает сильное влияние на рентабельность компании.

Коэффициент P/E - коэффициент Цена/Прибыль - (P/E Ratio - Fin-plan Price-to-Earnings Ratio)

Отношение цены к прибыли (P/E) используется в фундаментальном анализе чтобы оценить компании и выяснить насколько их акции недооценены или переоценены. Для его вычисления нужно разделить текущую стоимость акции на прибыль на одну акцию. Последняя величина считается путем деления годовой прибыли на количество выпущенных ценных бумаг.

Формула P/E:

P/E = Price / EPS,

где:

- Price – текущая стоимость актива;

- EPS – прибыль на акцию.

Иногда в трейдинге P/E считается как капитализация компании — совокупная стоимость всех ценных бумаг, деленная на чистую прибыль. Суть показателя и итоговое значение от этого не меняется.

На практике коэффициент P/E часто считается с учетом ожидаемой чистой прибыли. Такое бывает, когда аналитики самой компании дают прогноз по чистой прибыли. В этом случае рынок обязательно учтет данные ожидания и P/E будет пересчитан.

Бета коэффициент - Beta (β)

Бета коэффициент в фундаментальном анализе показывает, как стоимость актива коррелирует в среднем со всем рынком или отраслью, есть ли в ценной бумаге достаточно сильная идея, способная игнорировать общерыночные тенденции. К примеру, акции компании можно сравнить с эталонным индексом NASDAQ или S&P 500.

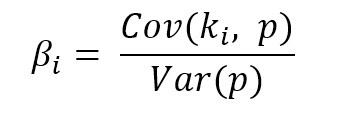

Формула для расчета:

Здесь:

- Cov (k, p) – ковариация доходности;

- k_i – доходность отдельно взятой i-й акции;

- p – доходность портфеля.

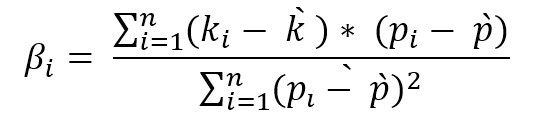

Для лучшего понимания приведу расширенный вариант этой формулы:

Здесь:

- k ̀ – ожидаемая (средняя) доходность акции;

- p_i – доходность i-го портфеля (фондового индекса за i-й период);

- p ̀ – ожидаемая (средняя) доходность портфеля;

- n – количество наблюдений.

Значения коэффициента:

- Больше 1. Динамика ценной бумаги коррелирует (движется в одном направлении) с динамикой фондового индекса. Акции более чувствительны к движению индекса.

- Равен 1. Движения акции со 100% точностью повторяют движение индекса.

- От 0 до 1. Динамика ценной бумаги коррелирует с динамикой индекса. Акции менее чувствительно реагируют на движение индекса.

- Равен 0. Акции никак не коррелируют с индексом — их движение ни в коей мере не зависят от движений фондового индекса.

- От 0 до –1. Акции обладают обратной корреляцией с индексом — цена движется в противоположную сторону. Чувствительность ценных бумаг ниже, чем у индекса.

- Меньше –1. Акции обладают обратной корреляцией с индексом. Волатильность ценных бумаг выше, чем у индекса.

EPS - прибыль на акцию (EPS — Earnings Per Share)

EPS отражает прибыльность фирмы. Это отношение чистой прибыли к количеству выпущенных ценных бумаг, вычисляется по формуле:

EPS = NetIncome/TCSO,

где:

- NetIncome – чистая прибыль или чистая прибыль за вычетом привилегированных дивидендов.

- TCSO (Total common shares outstanding) – количество обыкновенных акций.

В некоторых видах анализа, например, исследования компаний со сложной структурой капитала, применяется разводненный EPS (Diluted EPS). Отличие от традиционного заключается в том, что чистая прибыль делится на скорректированное количество акций. Из базового количества обыкновенных акций вычитаются такие бумаги как, например, конвертируемые опционы, варранты, облигации.

Цена / балансовая стоимость — (P/B Ratio — Price-to-Book Ratio)

Цена/балансовая стоимость используется в фундаментальном анализе для определения недооцененности компаний. P/B Ratio – это отношение рыночной капитализации к балансовой стоимости активов или, другими словами, стоимости всего имущества компании за вычетом имеющихся обязательств.

Формула расчета:

P/B = Price/BVR,

где:

- Price – цена всех ценных бумаг;

- BVR – балансовая стоимость.

P/B показывает, какое имущество получит инвестор, вложив в фирму условный доллар.

Коэффициент PEG (Price-Earnings-Growth Ratio)

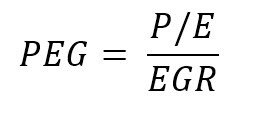

PEG – одна из разновидностей рассмотренного ранее коэффициента P/E Ratio. Мультипликатор вычисляется по формуле:

Здесь:

- P – капитализация;

- E – чистая прибыль;

- EGR – ожидаемый рост прибыли на одну ценную бумагу.

Мультипликатор делает поправку на вероятную будущую доходность. Он используется для определения целесообразности цены, которую готов заплатить инвестор за рост доходов в будущем.

Коэффициент P/S — цена/выручка (Price-to-sales ratio P/S)

Коэффициент P/S оценивает объем продаж. Он рассчитывается по формуле:

P/S = Price/Sales_Ratio,

где:

- Price – стоимость компании;

- Sales_Ratio – объем продаж.

В фундаментальном анализе он позволяет инвестору понять, сколько он платит за каждый доллар, получаемый с продаж. Логика этого показателя схожа с P/E, однако он считается менее точным — не учитываются операционные затраты. Тем не менее P/S часто используют в трейдинге, так как показатель объемов продаж чаще обновляется и проще прогнозируется.

Коэффициент дивидендных выплат — (Dividend Payout Ratio)

Коэффициент дивидендных выплат определяет, какая доля чистой прибыли уходит на выплаты дивидендов.

Классическая формула расчета выглядит так:

DPR = Total_Dividents/Net_Income,

где:

- Total_Dividents – выплаченные дивиденды;

- Net_Income – чистая прибыль.

С помощью этого мультипликатора можно определить дивидендную политику фирмы, а также косвенно оценить доходность ценных бумаг.

Дивидендная доходность (Dividend Yield)

Этот показатель фундаментального анализа показывает соотношение суммы дивидендов со стоимостью ценных бумаг. Измеряется в процентах, рассчитывается путем деления суммы выплаченных дивидендов в долларах за каждую акцию на стоимость ценной бумаги.

Формула:

DY = Dividend/Price of share * 100%

Дивидендная доходность – удобный способ измерить денежный поток за каждый вложенный доллар. Говоря проще, – отдача от инвестиций.

Критика фундаментального анализа. Преимущества и недостатки фундаментального анализа

Фундаментальный анализ на рынке Форекс помогает инвесторам собрать финансовую информацию для понимания текущих тенденций и оценки потенциала роста конкретного инструмента. Он хорош для долгосрочных прогнозов и анализа перспектив. Но, в отличие от ТА, его нельзя применять для выявления оптимальных точек входа в рынок.

Краеугольный камень — отсутствие конкретики. Какие бы методы оценки вы ни использовали, итогом будут туманные предположения. А вот технические методы часто оперируют с конкретными цифрами.

Заключение

С учетом достоинств и недостатков фундаментального анализа профессионалы часто комбинируют оба метода финансовой аналитики. Фундаментальные факторы используют для оценки перспектив, технические — как подтверждение прогнозов и способ выявить удобные моменты для входа в рынок и выхода из него. Такой подход позволяет снизить риски.